한국의 본격적 경기회복 시도와 장단기금리

Run Money Run

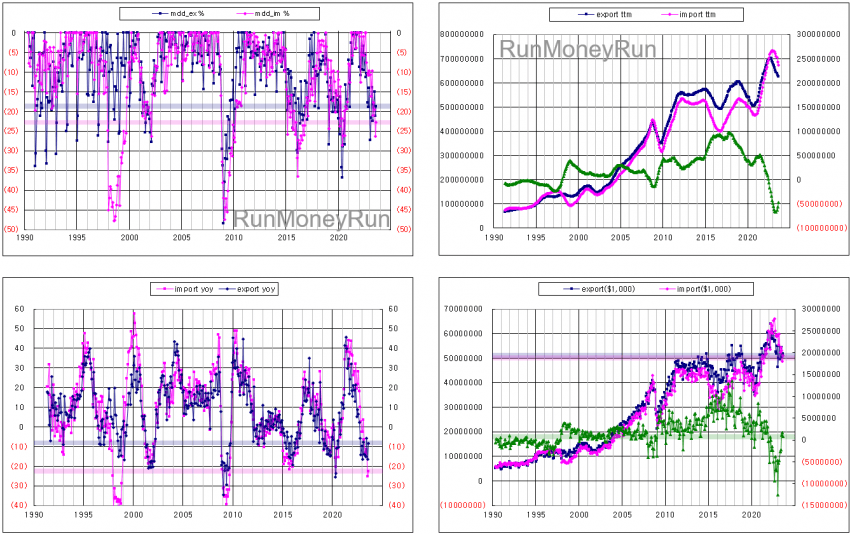

전세계 경기를 선행한다는 한국 수출에 십년에 한 두번 정도 오는 턴어라운드 조짐이 뚜렷하게 나타나고 있다.

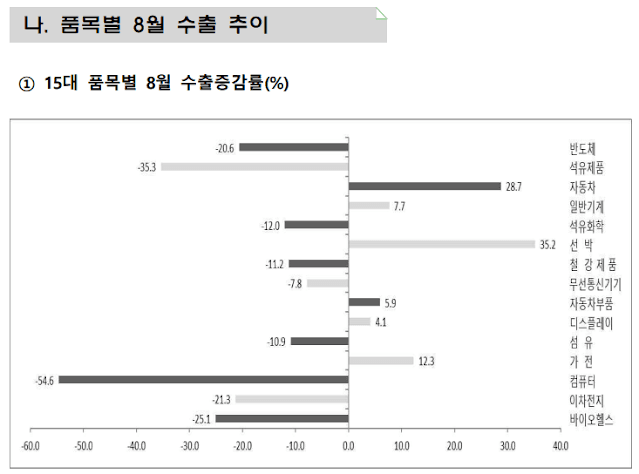

자동차 기계는 여전히 좋고, 선박은 호황을 맞는 것으로 보이고, 반도체는 턴어라운드 가능성이 높고, 가전은 왜 좋은지 모르나 좋고, 기타 많은 분야에서 바닥을 지났거나 본격적인 상승 국면에 돌입한 것처럼 보인다.

중국, 유럽 경제가 아직 침체/둔화 영역에 있고, 일본 경제도 이제 바닥권에서 벗어나는 모양이라 미국이나 미국 관련 지역으로의 수출이 중심으로 보인다.

수입가격은 아직 빠르게 하락하고 있지만, 원자재 가격의 반등이 상당기간 유지되고 있어서 추가적인 하락보다는 횡보 후 상승 전환의 가능성이 높다. 수입물량도 하락세 유지 중이지만, 수출이 본격적으로 증가하기 시작하면 변화가 시작될 것으로 본다.

수출은 반년 이상 바닥을 확인 중이고, 수입은 아직이지만 시간문제이다.

무역수지는 현재 3개월째 흑자를 유지 중이다. 연말 연초에 밀릴 수 있지만, 수입물가를 고려하면 향후 흑자기조 유지가 가능할 것이다.

지금 위치는 침체에서 벗어나기 시작하는 2009년 상반기나 2020년 하반기에 비교할만하다.

침체는 아니지만, 디플레이션 우려가 전세계를 강타했던 14-15년의 제조업 침체 이후 2016년의 회복기와도 비교할 수 있다.

과거와 비슷하게 진행된다면 지금 미국, 세계 경제는 침체를 앞두고 있다기보다는 더블딥 비슷한 새로운 형태의 침체를 겪은 후 본격적인 상승국면에 접어들고 있는 것으로 봐야한다.

다만 미국 중심의 회복이라서 윗목까지 온기가 안 갈 수 있으니, 한국이 아랫목을 차지하기 위해 노력해야 할 것으로 본다.

품목별 수출증가율을 보면 전년대비 양전환했거나, 바닥 확인후 상승중인 것이 대부분.

요약

한국 수출은 본격적인 경기 회복 직전의 모습이다.

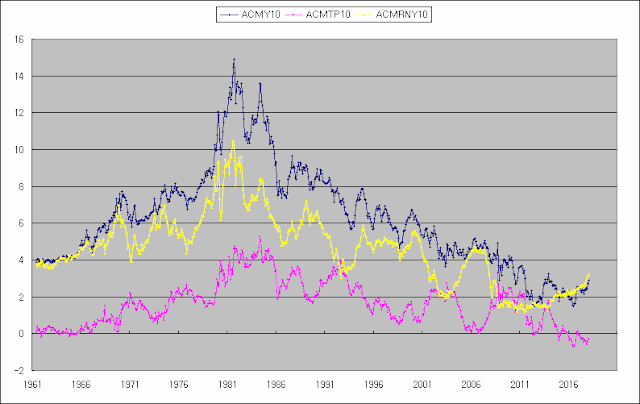

장기금리는 단기금리의 미래 경로에 대한 기대와 텀프리미엄의 합이다.

텀프리미엄은 단기금리가 기대처럼 변하지 않을 가능성에 대한 위험을 감수하는 데 따른 보상이다.

단기금리는 연준이 결정한다.

보상은 위험과 수급이 결정한다.

채권시장의 위험은 인플레이션과 변동성이다.

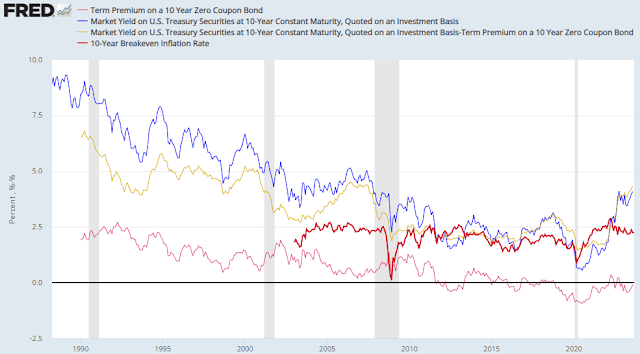

미국채 10년물의 term premium은 tips spread와 관련성이 높다.

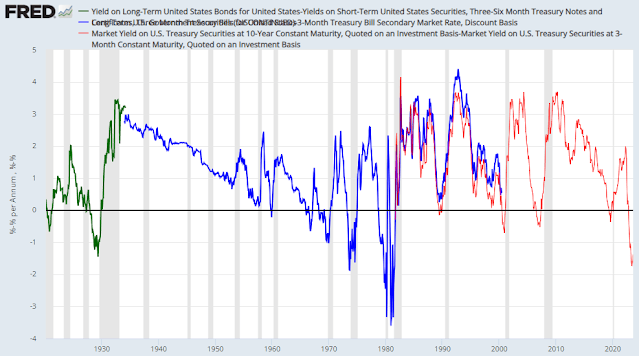

term premium은 60년대 중반 양전환했고 금융위기 이후 2010년대 초중반에 음전환했다.

텀 스프레드는 80년대 중반의 고점에서 4%를 넘기도 했다.

미국채 10년물 term premium

미국채 10년물 금리.

미국채 10년물 금리에서 term premium을 뺀 것.

10년물 tips spread (bei).

https://fred.stlouisfed.org/graph/?g=18qSh

2010년대 초반 이래 term premium은 0% 아래를 유지하고 있다

term premium은 tips spread (대략 기대 인플레)와 2%의 차이를 20년간 유지하고 있다.

최근 미국의 기준금리는 5.25%이고 10년물 금리는 4.3% 전후이다.

현재의 장단기 금리차 term spread는 약 -1% 전후이고 역전된 상태로 장기간 유지되고 있다.

100년간의 장단기 금리차 (10년-3개월)

금융위기 이후 term premium이 낮게 유지되는 것에 양적완화와 저물가가 기여했다.

양적 완화는 긴축이 진행되면서 영향력이 감소할 것이다.

저물가는 22년 이후 지속적으로 높게 유지되고 있는 물가를 사람들이 피할수 없는 것으로 받아들이게 되면 역시 영향력이 감소할 것이다.

텀 프리미엄이 90년대 수준의 2%로 돌아가면 어떤 일이 생길까?

미국채 10년물은 6% 이상으로 올라가고 현재보다 1-2% 이상 높아지면서, 1% 전후를 유지하고 있는 장단기 금리차의 역전이 사라진다.

현재의 장단기 금리차가 침체의 선행지표 역할을 할지 오랫동안 궁금했다.

만약 침체가 조만간 나타나지 않는다면 낮은 term premium이 미국채 금리를 낮게 유지한 것이 원인이라고 할 수 있을 것이다.

term premium이 낮은 것이 미국 물가가 일시적으로 높지만, 장기간 낮게 유지된 과거로 조만간 회귀할 것이라는 기대감과 양적완화와 같은 연준의 대량 채권 매입, 일본중국러시아사우디 등 미국채에 대한 무한한 해외수요가 장기간 유지될 것이라는 기대감때문이라면 이러한 기대감이 사라지는 데 얼마날 걸릴지가 term premium이 금융위기 이전 과거 수준으로 상승하는 데 중요할 요인이 될 것이다.

많은 미국사람들, 미국주식채권투자자들은 금융위기 이후 진행된 양적완화, 저물가상황으로 조만간 회귀할 것으로 믿고 있는 것으로 보인다.

요약

연준은 transitory를 포기했지만, 시장은 전혀 포기하지 않고 있다.

시장이 연준을 그다지 믿지 않는다는 뜻일 수도 있다.

코스피 갤러리